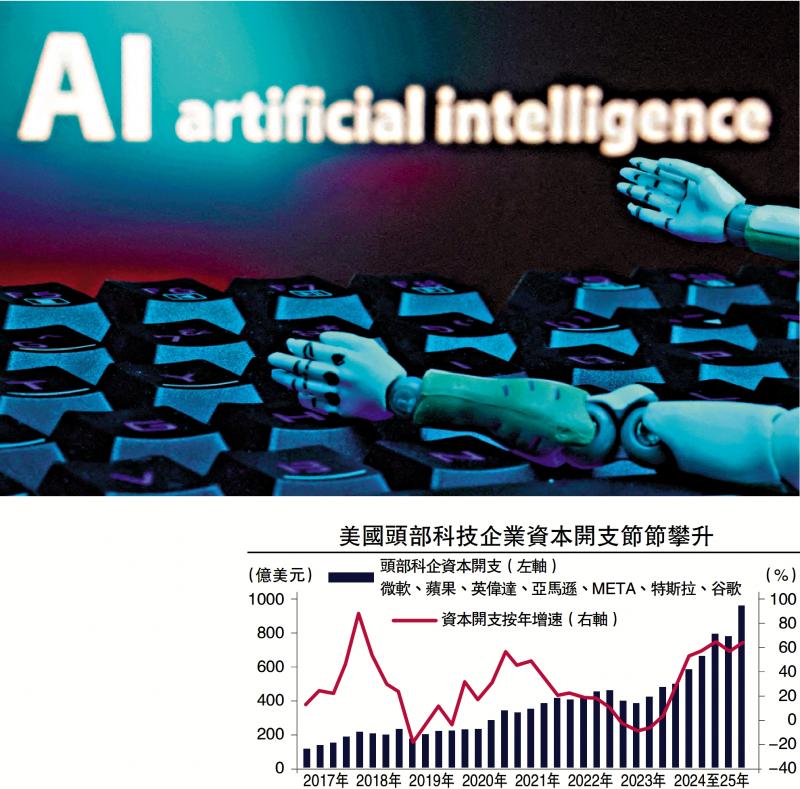

图:美国AI相关投资远超其他行业,AI资本开支已是美股重要驱动力。

过去几年,美国人工智能(AI)资本开支节节攀升,对于美国资本市场、经济增长均形成强力支撑。展望2026年,美国AI投资繁荣是否是“泡沫”的信号、资本开支扩张周期还能持续多久?

美国头部科技企业资本开支节节攀升,市场热度同步提升。2025年第二季度,“美股七姐妹”资本开支规模近1000亿美元,相较三年前同期规模翻倍,按年增速高达64.8%,AI基础设施、云计算、智能算法是重要领域。

巨头加码投资 推高估值

微观视角下,市场对于美国科技企业资本开支的预测仍在不断上修。AI的热度并不仅局限于企业圈,谷歌趋势(Google Trends)显示,2023年以来“人工智能”、“数据中心”词条热度大幅提升,公众对AI科技革命、投资的关注度呈现爆发式增长。

中观视角下,美国AI相关投资远超其他行业,AI资本开支已是美股重要驱动力。美国AI相关投资呈现“一枝独秀”的特征。从GDP口径来看,2022年第四季度至2025年第二季度,美国电脑设备投资增长61%,远强于交通运输设备、工业设备;从上市公司视角看,“七姐妹”资本开支占标普500比重已经达到30%左右。

自2023年以来,美国头部科技公司涨幅对美股贡献较大,“七姐妹”涨幅近400%,而标普500仅上涨约70%,资本开支与股价同步上行,似乎与2000年科网泡沫前期类似。从历史回溯角度,美国资本开支周期与股市周期也的确存在一定关系,据2000年初经验,美国股市见顶领先于科技投资占GDP比重见顶约两个季度。

宏观视角下,2025年美国AI投资对经济增速的贡献与居民消费基本持平,但不可忽视进口的拖累。由于美国居民消费占GDP比重达70%左右,因此在一贯认知中,美国经济往往是由居民消费推动的。但在2025年上半年,美国居民消费、AI相关投资(电脑设备、软件、数据中心)分别贡献实际GDP增速1.1、1.0个百分点,几乎持平。

从历史上来看,2025年AI相关投资对经济增速的贡献已经超过90年代;但是,电脑设备投资对应电脑资本品进口,两者存在较强关系。而自2023年以来,美国电脑设备“淨投资”(投资减进口)对经济呈现负贡献。所以,2025年上半年美国AI投资的确强劲,但若忽视进口拖累,就会显著高估AI投资的经济效益。

提升生产力 仍有待验证

AI革命对生产率的提振效果已有所显现,但空间仍较大。上文提到,AI技术革命刺激资本开支,对于美国经济增速、股市均具备较大意义。不仅如此,此类“通用技术”也会带动全社会效率提升,类似的先例为内燃机、互联网等。根据AI提升工作效率的微观特征,AI的应用或可提升劳动生产率(Output per hour)。过去几年,美国劳动生产率增速相较于疫情前的确有所提升,结构上也可观察到AI相关产业的效率提升,如数据处理业。

然而,本轮劳动生产率增速还未摆脱“低增长”区间。一方面,2019至2024年,美国劳动生产率增速为2.1%,仍低于1990至2000年、2000至2007年的2.2%、2.7%;另一方面,根据Kahn-Rich生产率趋势模型,截至2025年第二季度,美国处于劳动生产率“低增速”阶段的概率高达85%。

回顾历史,90年代美国互联网革命的特征为投资火热、生产率提升、成本下降。1)投资方面,美国信息通信资本开支占GDP比重在2000年达到顶峰。90年代后期,电脑设备投资增速一度高达50%;2)随着个人电脑渗透率、互联网渗透率提升,美国劳动生产率增速随之提升,1995年第四季度至2004年第二季度增速高达3.1%,2022年第四季度至2025年第二季度增速仅为2.2%;3)成本方面,由于半导体技术突破和生产效率提升,90年代电脑、软件等设备投资成本下降。

在此轮AI革命中,投资、生产率、成本表现均远不及互联网革命时期,显示AI革命仍处于初期。1)投资方面,自2022年第四季度以来,美国AI相关投资占GDP比重仅累计提升0.4个百分点,而上一轮互联网革命累计提升1.4个百分点;2)生产率方面,1995至1999年期间,美国电脑电子产品劳动生产率平均增速高达21.7%,而过去五年内,仅有网购零售生产率增速达到14%的增速,相距甚远;3)成本方面,相比90年代电脑设备投资价格一度下跌25%左右,当前电脑设备投资、软件投资、数据中心投资价格指数(成本)增速仍在0%上下。

美国AI革命、资本开支是否处于“泡沫”之中?根据上文分析,投资、生产率、成本三大领域显示美国AI革命处于初期,AI提振生产率“任重道远”。

过去几年,市场对于此轮美国AI资本开支可持续性的担忧层出不穷,甚至担忧在“七姐妹”一骑绝尘的涨幅背后,存在着资产价格泡沫。从以下两个层面来看,当前AI热潮或并不处于“泡沫”之中:

首先,对比科网泡沫时期与当前头部科技公司的市值、淨利润变化可见:互联网革命时期,头部科技公司市值涨幅远超利润;而2022年以来,头部公司市值涨幅与利润仍相对匹配,这表明股市上涨及资本开支加码背后有盈利支撑。其次,从财务数据来看,“七姐妹”公司现金或市值、ROE(资本淨回报)、淨利率均高于科网泡沫时期的头部公司,说明当前AI科技领域投资建立在稳健的财务基础之上。

未来AI资本开支的潜在逆风包括:自由现金流下降、盈利承压、电力瓶颈。

1)资本开支增加消耗自由现金流,科技企业寻求外部融资需求增加。根据市场预期,美国主要科技企业2026至2027年的资本开支力度仍将进一步提升。过去几年,科技企业资本开支提升已占据愈来愈多的经营现金流,导致企业自由现金流下降,进而推高了科技企业从外部融资的需求。这意味着,美国科技企业未来的资本开支,或将更容易受到融资环境、市场对回报率诉求的影响。

2)过去几年,美国科技企业盈利超预期幅度下降。若未来盈利走弱,则资本开支可持续性将受冲击。如前文所述,此轮科技企业资本开支的基础是其盈利能力。但自2023年起,美国主要科技企业业绩超预期的幅度逐步收窄,这一现象或反映出市场对科技企业业绩的预期正不断抬高。未来若美国头部科技企业盈利出现下滑,甚至仅为低于市场预期,都可能引发市场对其资本开支合理性的质疑。

电力建设跟不上耗电需求

3)AI的发展导致数据中心用电需求急剧上升,未来可能面临电力瓶颈,以及电价上行问题。根据伯克利实验室数据,2023年数据中心用电占全美用电量4.4%,2028年可能提升到6.7%至12%之间。电力需求增长将推动美国加快电力基建的改造与建设。但如果电力建设持续滞后,高电价与电力瓶颈或将成为制约AI资本开支的重要因素。

从宏观层面上看,美国AI资本开支仍处于“顺风”周期。从历史上来看,美国资本开支周期具备高度“周期性”,同时也与美联储减息、银行信用宽松周期存在联系。展望2026年,美联储仍将处于减息周期,美国经济在《美丽大法案》发力、关税冲击减弱下可能出现复苏,两者可能构成美国资本开支周期“景气”的支撑因素。

(作者为申万宏源首席经济学家)

广告声明:文内含有的对外跳转链接(包括不限于超链接、二维码、口令等形式),用于传递更多信息,节省甄选时间,结果仅供参考,硕谷新闻聚合所有文章均包含本声明。

暂无评论内容