这篇应该是科普君2017年上半年写的最有价值的一篇文章了,干货很多,希望能帮助到正在为重疾险选择而苦恼的朋友们。

“多重给付重疾险”的兴起

2017年,无论是香港还是内地,大病险几乎成为各家公司的“必争之地”:香港因内地外汇管制严格,储蓄类产品遭遇重挫; 销售也不景气。 大部分保险公司都是靠在重疾险上的突破和创新,才能在市场上占有一席之地。

在此市场环境下,“多重给付重疾险”迅速崛起,逐渐成为香港保险市场的主流重疾险产品。 2016年,香港AIA“同业双保(加强版)”率先优化“癌症多重赔偿”的定义,将原来的“癌症必须治愈,间隔五年以上才能赔付”改为“首发癌症自确诊之日起三年内,无论癌症持续、扩散、复发均可赔付”,大大提高了多重癌症赔付的实用性。2017年,保诚《守护健康与危疾》双重保险”和宏利旗下的“火药人寿重疾险”也采用了这一“新癌倍数赔偿”的定义,香港重疾险市场展开了一场“全面改革”。

由于这种新型的“多重赔偿重疾险”在内地市场尚不存在,这也成为现阶段香港重疾险相比内地的独特优势。

“多重给付重疾险”实务辨析

目前,香港市场上定义为“新癌多重赔偿”的重疾险主要有以下几种:

AIA「 (加强版)」:首次癌症索偿后,可额外提供两次癌症保障,每次为原投保额的80%;

宏利「活人寿」:首次危疾索偿后,可提供两次额外癌症保障,及两次额外心脏病或中风保障,每项为原保额的100%;

保诚「危疾双重保障」:在首次危疾索偿后,可额外提供两次癌症保障,以及其余4种疾病组别各一次危疾保障,每次为原保额的100%。

从“天才双保(加强版)”最高赔付保额的310%,到“活生生”最高赔付保额的550%,以及最高赔付保额的700%对于“重疾双保”,消费者可以获得的保险保障越来越全面,需要缴纳的保费也越来越高。 很多消费者迷失在这些虚无缥缈的数字中,难以“理性”选择自己应该购买的产品。 有的时候,大家往往会把注意力集中在“这个产品最多可以赔多少次”,而忽略了一个重要的问题:多出来的几次赔是不是我需要的,多出来的赔的概率是否合理。 值得我支付的额外保费。

举个简单的例子,癌症占所有重疾赔付的75%左右,而中风只占5%左右,而且癌症的复发率远高于中风。 在发病率与复发率相差甚远的前提下,虽然癌症复发和中风复发都可以获得额外100%的保险赔偿,但这两个“100%”所包含的实际价值是完全不同的:价值癌症复发利益明显更高。

大病产品的定价是根据疾病发生的概率来计算的。 一般来说,如果一种疾病的发病率为1%,那么为了获得100元的保额,消费者需要支付100元×1%=1元。 如果用理性思维来判断一个产品的性价比,首先要看“重病概率”是否与“保费缴付”相匹配。 如果消费者为一种发病率仅为1%的疾病支付5元(100元保额)的保费,那么这款产品的性价比显然偏低。

其实,不仅是保险销售人员,就连科普者此前也对这个概念有过模糊的认识。 我只知道癌症多付最实用,其他多付只是“锦上添花”,但这个概念并没有量化的标准,所有的认知都只停留在情感层面。

因此,科学普君仔细思考了如何将这些数据量化,直观地向读者朋友们展示每种疾病多次理赔的概率,让大家知道选择什么“多次理赔重疾险”。 科普君查阅了更多资料,建立了数学模型,并与几位精算朋友讨论了所采用的假设和计算方法,得出了以下“每种疾病多次理赔的概率表”,供读者参考。

下一章将是这个结果的计算过程和假设的选择。 如果你有耐心和数学能力,你可以学习一下。 只想知道最终结论的朋友可以直接跳到文章倒数第二段。

计算过程和假设选择

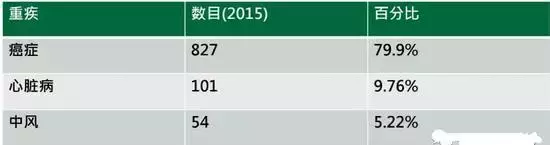

根据香港友邦保险发布的《2016年重大疾病理赔报告》,癌症、心脏病、中风等重疾理赔占比分别为75.2%、11.0%、3.4%和10.5%。 2015 年的重大疾病索赔比例相似。

2015年宏利危疾理赔件数

AIA 2016 年重大疾病索赔数量

所以,75.2%就是“假设第一个重病已经发生,重病是癌症”的条件概率,或者说癌症的“相对发病率”。 同时,我们还需要计算癌症的“绝对发病率”,即正常人在一年内患上癌症的概率。 2014年,香港人口为724万。 根据“香港癌症统计中心”的数据,当年的癌症病例为29618例。 一年内癌症的“绝对发病率”估计为0.41%。 因此,数字为13803,即癌症患者的第一年死亡率为46.6%,生存率为53.4%。

要获得癌症的第二次索赔,被保险人必须满足两个条件:(1)患者在癌症中幸存下来; (2) 三年后癌症复发。 根据科普君从一家香港再保险公司获得的癌症复发累积概率数据显示,癌症的累积复发率约为60%,其中40%在三年内复发,20%在三年后复发,其余40% % 也算是恢复了。

20% 的三年后复发的患者可以获得第二次癌症索赔,前提是患者首先患有第一次癌症,然后在第一次癌症中幸存下来。 因此,计算“患者可以获得第二次癌症索赔”事件概率的计算公式为:75.2%(第一次癌症)x 53.4%(癌症后生存)x 20%(癌症复发三年later) ) = 8.03%(对应于图表中第二次癌症索赔的“绝对概率”)。

与此同时,40%的癌症痊愈患者仍有可能患上癌症以外的其他严重疾病,如心脏病、中风等。 由于患者罹患癌症,身体健康状况恶化,我们认为他们比正常人更容易患上这种疾病,所以我们在心脏病、中风等严重疾病的“绝对发病率”上增加了50%。 例如,正常人心脏病的“绝对发病率”为0.06%,那么假设癌症幸存者的“绝对发病率”为0.06% x 150% = 0.09%。 那么,根据今年的“绝对发病率”,我们计算出未来10年癌症幸存者患心脏病的累积概率:1 - (1 - 0.09%)^10 = 0.89%。

有的朋友可能会问,为什么我只选择10年的累积发病概率,而不是直到生命结束的累积发病概率? 首先,在这个简化的模型中,我们没有考虑“投保年龄”这个因素,我们无从知道某个病人还能活多少年; 正常人个子矮,10年已经是比较保守的时期了; 最后,如果这是真实的产品定价,所有未来的保险责任都会按照预定的利率进行贴现,我们比较保守,不考虑贴现。

因此,患者在患癌后第二次理赔是心脏病发作的事件概率的计算公式为:75.2%(第一次癌症)x 53.4%(癌症后生存)x 40%(无癌症生存复发)x 0.89%(未来心脏病发作的概率)= 0.14%(对应图表中患癌后二次理赔为心脏病的“绝对概率”)。

我们可以看到,即使第一次患癌的几率是75.2%,在余生中第二次因心脏病索赔的概率也只有0.14%。

其他疾病理赔的“绝对概率”与本计算方法相同,这里不再赘述,仅介绍计算中使用的几个假设条件:

心脏病发病率:根据香港特别行政区卫生署资料,2014年有33,772名心脏病患者,4,293人死于心脏病; 心脏病复发率:根据香港公立医院心脏病专家协会资料,42%的心脏病患者会复发,其中约40%会在一年内出现血管阻塞(用以计算一年内心脏病复发的次数)年)。

中风死亡率:根据香港医院管理局数据,中风三个月内死亡的概率为30%; 中风复发率:根据美国中风协会的数据,美国约有 1/4 的中风患者会复发,我们假设其中一半(12.5%)在一年内复发,另一半(12.5%)在一年后复发一年。

其他重大疾病死亡率:保守假设死亡概率为30%,存活概率为70%,以便有更高的概率获得后续赔偿。

定论

通过我们的计算可以看出,“重疾多次理赔”的后续赔偿责任主要包括三项,(1)癌症后二次癌症复发:8.03%,(2)心脏病二次心脏病发作后:2.42%, (3)癌症后第三次癌症复发:2.01%。 其他所有责任概率之和不超过2.0%,癌症复发责任概率达到10.0%以上。

事实上,癌症复发责任的概率应该比我们计算的要高。 主要原因包括:(1)随着医疗条件的改善,癌症后的生存率将显着提高,这将导致更多的患者存活下来并获得后续理赔; (2) 我们在计算中使用的第二次癌症索赔的绝对概率是根据癌症的三年累计复发概率计算的,但相当一部分患者会在三年内发生癌症复发,但继续第三年年底还没有死亡的也可以领取赔偿金,但是我们没有把这些人的理赔概率计算进去。

根据图表中每种疾病多次理赔的发生概率,我们可以简单计算出三种重疾产品各自的总赔偿责任概率(假设第一次理赔已经发生)。

AIA「Plus Plus ( )」:简称PEP,可在首次癌症索偿后提供两次额外癌症保障,每次为原保额的80%。

PEP总负债发生概率(对应上图中红色数字)=75.2%+11.0%+3.4%+10.5%+8.03%×0.8+2.01%×0.8=108.0%(8.03%和2.01%分别乘以0.8 因为 PEP 两次额外支付是原始保险金额的 80%)。

宏利“Live Life”:简称MBC,可在首次危疾理赔后提供两次额外的癌症保障,以及两次额外的心脏病或中风保障,每项保障均为原保额的100%。

MBC总负债发生概率(对应上图中绿色数字)=75.2%+11.0%+3.4%+10.5%+8.03%+2.01%+0.14%+0.04%+...+0.02%=113.9% .

的“危疾双重保险”:简称CIM,可在首次危疾理赔后提供两次额外的癌症保障,其余4种疾病组别各一次,每项为原保额的100%。

CIM总负债发生概率(对应上图中红色数字)=75.2%+11.0%+3.4%+10.5%+8.03%+2.01%+0.14%+0.04%+...+0.06%=114.2% .

三款产品的总赔偿责任与对应保费与AIA Plus PE(PE)单次缴费的保费比较(以35岁非吸烟男性,保额62,500美元,25年保费缴付为例):

(PE):总赔偿责任发生概率为100.0%,保费为1,462美元;

PEP Plus(PEP):总赔偿责任概率为108.0%,溢价为1,583美元,为PE溢价的108.3%;

火药人寿(MBC):总赔偿责任概率为113.9%,溢价为1657美元,为PE溢价的113.3%;

重大疾病倍增保险(CIM):总赔偿责任概率为114.2%,保费为1998美元,为PE保费的136.7%(这是香港居民的价格,内地居民要增加约15%,溢价约2,268美元,为PE溢价155.1%

以上分析比较仅限于产品的主要赔偿责任,每个产品都有其独特的产品特点,所以产品的性价比不能完全用保费来衡量,仅供参考。

編輯:碩谷新聞聚合

發表評論 取消回复